英文会計の仕事がしたい方のための無料講座です。

当記事は、「英文会計実務講座」の5回目で、【英文会計実務講座】<第4回>経費精算のしかたと消費税の取り扱いを覚えましょうの続きとなります。

英文会計の基礎については、「英文会計入門講座」でご説明しています。

まだ「英文会計入門講座」で学習していただいていない場合は、【英文会計入門講座】<第1回>基本的な会計用語を英語で覚えていきましょうから始めてください。

USCPA英文会計学院の「英文会計無料講座」が役に立つ人

- 「英文会計入門講座」で学習していただいた人

- USCPA(米国公認会計士)の前段階で英文会計の学習を始めたばかりの人

- ACCA(英国勅許公認会計士)の学習をしている人・しようと考えている人

- 仕事などで、英語で会計を理解する必要がある人

- 英語が得意で、会計の知識を身につけてキャリアアップしたい人

- 英文会計の実務が知りたい方人

英文会計の最高峰資格は、USCPA(米国公認会計士)というアメリカの公認会計士資格です。

USCPAについて詳しく知りたい場合、アビタスというUSCPA予備校から資料を取り寄せてみてください(もちろん無料です)。

USCPAの短期合格のコツ・資格の活かし方は『USCPAになりたいと思ったら読む本』を読んでみてください。

1.小口現金(Petty Cash Fund)の管理のしかた

アシスタント・アカウンタントやアカウンタントになった場合、小口現金(Petty Cash Fund)の管理を任されることが多いです。

(1)小口現金(Petty Cash Fund)とは

小口現金(Petty Cash Fund)とは、少額の支払いに備えて社内に置く手許現金のことです。

日本では、欧米より、頻繁に小切手を振り出すことがないため、会社の定めた請求書の到着の締め日と支払日を待たず、現金で支払う必要がある場合に、小口現金(Petty Cash)から支払います。

例えば、郵便切手を購入する場合や、受取人払いの宅配便が配達された場合など、少額の支払いに使われます。

通常は、経理部(Accounting Department)内に金庫があり、この中に現金が入っており、経理部(Accounting Department)のスタッフが日々の入出金の管理をしています。

会社の定める小口現金(Petty Cash Fund)として出金できる金額の上限のルールや、出金の頻度によりますが、多くの場合は50万円から100万円ほどの金額です。

小口現金(Petty Cash Fund)の手提げ金庫には、以下のようなものが入っていることが多いです。

小口現金(Petty Cash Fund)の手提げ金庫の中に入っているもの

- 現金(Cash)

- 小口現金出納帳(Petty Cash Book)

- 小口現金承認メモ(Petty Cash Slip)

経理部(Accounting Department)の担当スタッフは、入出金のたびに、いつ・何に・いくら使ったかという、お小遣い帳のような記録をつけていきます。

また、金庫の中の現金が少なくなると、現金を補充(Replenish)します。

使用した分だけ現金を補充(Replenish)する方法のことを「定額小口現金前渡制度(Imprest Petty Cash System)」と言います。

- 小口現金(Petty Cash Fund)とは、少額の支払いに備えて社内に置く現金(Cash)のこと

- 小口現金(Petty Cash Fund)は、入出金の度に記録し、定期的に実査(Inspection)が必要

(2)現金実査(Cash Inspection)

現金実査(Cash Inspection)とは、小口現金(Petty Cash Fund)として金庫の中にある現金(Cash)の実在性をたしかめるため、紙幣や硬貨を数えて、帳簿残高(Book Balance)と一致しているかを検証する手続きのことです。

会社の経理部(Accounting Department)や財務部(Finance Department)の担当者は、定期的に(できることなら毎日)、小口現金(Petty Cash Fund)を実査(Inspection)します。

具体的には、1円玉が何個、10円玉が何個、千冊が何枚、1万円札が何枚というように数えて、手許残高の合計を計算します。

実際の手許残高と帳簿残高が一致しない場合は、一時的に「現金過不足勘定」という仮勘定を使い、帳簿残高を実際の手許残高に合わせます。

そして、後日、不一致の理由が判明してから、「現金過不足勘定」から正しい勘定に振り替えます。

(3)実務上の留意点

現金を取り扱うため、ひとりで管理するのではなく、スタッフとその上司の2人で管理するのがいいでしょう。

現金実査(Cash Inspection)をすると、手許残高と帳簿残高が合わない場合もよくあります。

2人でチェックしながら管理することは、「現金を扱う上での不正(Dishonest)を防ぐ」という意味でも有効です。

2.銀行口座(Bank Account)

アシスタント・アカウンタントやアカウンタントになった場合、銀行預金(Bank Deposit)についても理解していることが必要となります。

(1)会社の銀行預金(Bank Deposit)

会社は、1つは銀行口座(Bank Account)を持っています。

多くの会社は、ファームバンキング(インターネット・バンキング)を導入しており、会社にいながら銀行口座(Bank Account)を通じて、支払いや残高確認ができるようになっています。

銀行員と交渉するような多額の借入や、余剰資金の投資・運用、外国送金の為替ヘッジなどは、財務部(Finance Department)のマネージャー以上レベルで管理されると考えられます。

よって、経理部(Accounting Department)のスタッフが銀行に頻繁に通うことはあまりないでしょう。

経理部(Accounting Department)のスタッフの銀行関連の日常業務としては、受け入れた小切手の入金、通帳記帳、小口現金(Petty Cash Fund)の補充(Replenish)となります。

(2)銀行勘定調整表(Bank Reconciliation Statement)の作成

銀行勘定調整表(Bank Reconciliation Statement)とは、銀行預金の帳簿(Book)残高と銀行勘定照合表(Bank Statement)の残高が一致しないときに作成します。

差異(Difference)の原因を調査し、必要な修正仕訳(Adjustment Entry)を入れるために必要となります。

当座預金(Current Account/Checking Account)には、通帳(Bank Book)が無いため、毎月末に銀行から会社に、銀行勘定照合表(Bank Statement)が送られてきます。

経理部(Accounting Department)の担当スタッフは、銀行から会社に送られてきた銀行勘定照合表の残高(Balance per Bank Statement)と帳簿上の当座預金の残高(Balance per Book)が一致することをたしかめます。

さらにその上司が、残高が一致していることについて承認(Approve)します。

通常、銀行勘定照合表(Bank Statement)と帳簿(Book)の預金残高は一致(Match)しているはずですが、いくつかの理由から差額(Difference)が生じることがあります。

差額(Difference)が生じた場合は、その原因を明らかにし、帳簿が間違っている場合には、あるべき金額に帳簿金額を修正します。

(3)銀行勘定照合表(Bank Statement)と帳簿(Book)の差額要因

銀行勘定照合表(Bank Statement)と帳簿(Book)の預金残高に差額(Difference)が生じる原因として、以下が挙げられます。

①帳簿(Book)の修正が不要なもの

帳簿(Book)の修正が不要なものは、主に以下の3つです。

帳簿(Book)の修正が不要な差額(Difference)

- 未達預金(Deposits in Transit):決算日の夜などに受け入れた小切手を夜間金庫(Night Depository)に入金するように届け済みであるが、銀行では翌月入金として取り扱う場合。会社の帳簿(Book)では、小切手の預け入れの記帳(Record)がされているが、まだ小切手を振り出した者からの取り立てが済んでいないため、銀行では、未記帳(Unrecorded)となる。

- 未決済小切手(Outstanding Cheques):会社で小切手を振り出した(Draw)ので、帳簿(Book)上では当座預金の減少の記帳(Record)をしたが、銀行から引き落とし(Withdraw)がされていない場合。

- 銀行のミス(Bank Errors):あまりないが、銀行側のミスという場合。銀行に正しい銀行勘定照合表(Bank Statement)の発行を依頼することになる。

②帳簿(Book)の修正が必要なもの

帳簿(Book)の修正が必要なものは、主に以下の3つです。

帳簿(Book)の修正が必要な差額(Difference)

- 未計上費用(Unrecorded Expenses):一番よく見られるケース。銀行手数料(Bank Charge)や電気代などの口座振替(Direct Debit)などが会社の帳簿上では未記帳(Unrecorded)である場合。修正仕訳(Adjustment Entry)を入れる必要がある。

- 会社の記帳ミス(Errors):会社が誤って預金関係の取引(Transactions)を処理してしまったケース。修正仕訳(Adjustment Entry)を入れる必要がある。

- 手形の入金記帳漏れ(Unrecorded Bank Collection of Note Receivables):銀行に受取手形(Note Receivables)の入金がされていたにもかかわらず、会社の帳簿上は、受取手形(Note Receivables)として残高が残っているケース。受取手形(Note Receivables)を消し込み、現金を増やす処理が必要となる。

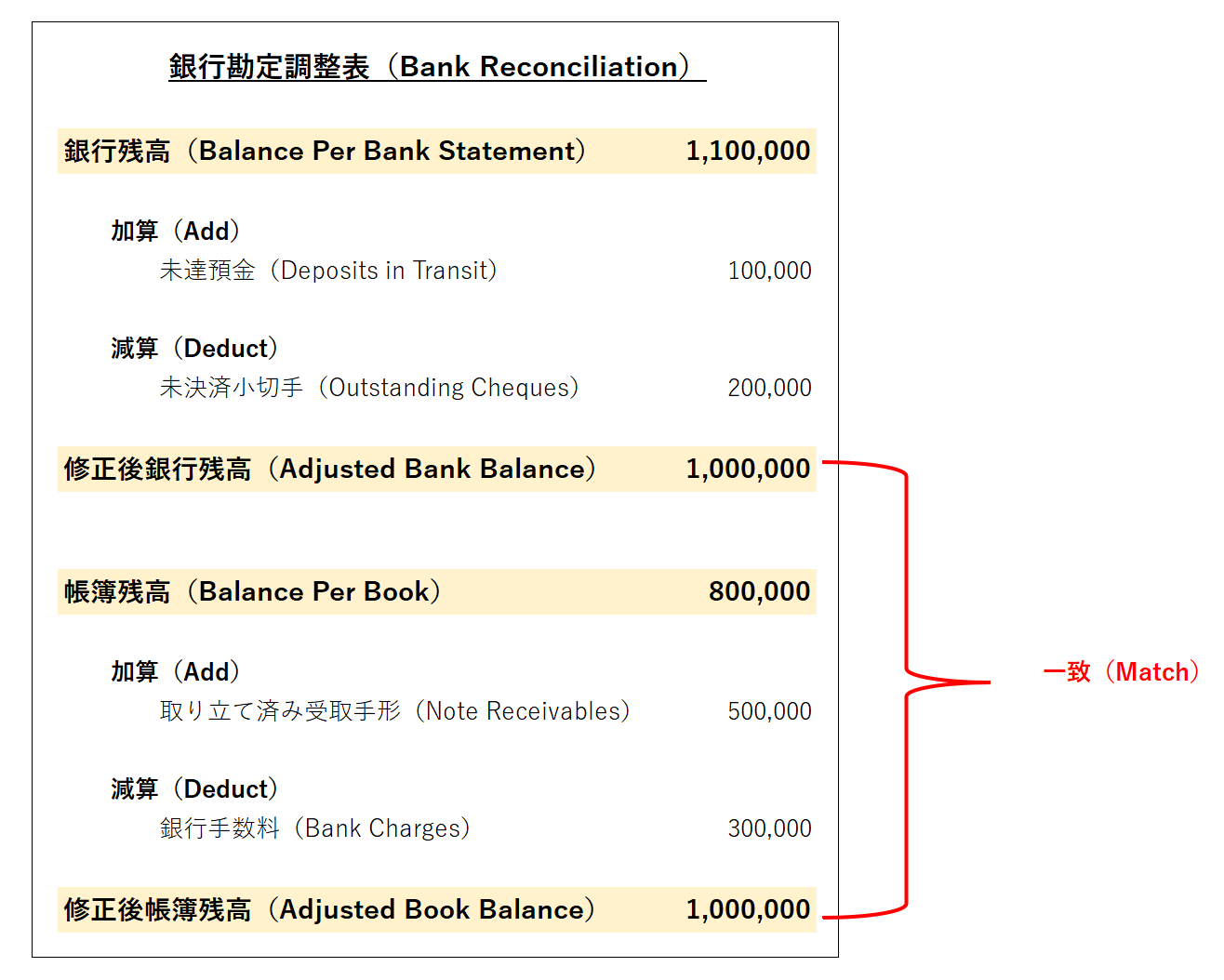

(4)銀行勘定調整表(Bank Reconciliation Statement)の例

実際の銀行勘定調整表(Bank Reconciliation Statement)は、銀行残高と会社の帳簿残高の差異を洗い出し、正しい金額がいくらなのかを示す形式となります。

たとえば、銀行残高(Balance per Bank Statement)は1,100,000円であるのに対し、帳簿残高(Balance per Book)は800,000円である場合を見ていきます。

これにより、正しい帳簿残高(Balance per Book)および銀行残高(Balance per Bank Statement)は、1,000,000円であることが分かります。

以上、「【英文会計実務講座】<第5回>小口現金の管理のしかたと銀行口座について学びましょう」でした。

小口現金の管理と銀行口座について理解していただけたでしょうか?

<第6回>コンピュータシステムを使った会計処理を学びましょうにお進みください。

英文会計の次のステップとしては、USCPA(米国公認会計士)がおすすめです。

USCPAは英文会計の最高峰資格です。

USCPAについては、USCPAどこさんの「USCPAどこのブログ」が詳しいです。

USCPAどこさんは、中央経済社より『USCPAになりたいと思ったら読む本』も出版。

USCPAになるまでのステップはUSCPAの始めかた【5ステップ】を参考にしてください。

USCPA予備校はUSCPA予備校4校を徹底比較!失敗しない学校選び が参考になります。

USCPA講座はアビタスがおすすめです。

╲資料請求・セミナー参加無料/

ほか、CPA会計学院もありますので、比較してください。

╲資料請求無料/

外資系・グローバル企業への転職で人気の転職エージェントはこちらです↓

╲登録無料/

╲登録無料/