英文会計の知識を完璧にすることを目指す方のための無料講座です。

当記事は、「英文会計上級講座」の3回目で、【英文会計上級講座】<第2回>固定資産の売却・除却について学習しましょうの続きとなります。

英文会計の基礎については、「英文会計入門講座」でご説明しています。

まだ「英文会計入門講座」で学習していただいていない場合は、【英文会計入門講座】<第1回>基本的な会計用語を英語で覚えていきましょうから始めてください。

英文会計の実務については、「英文会計実務講座」でご説明しています。

まだ「英文会計実務講座」で学習していただいていない場合は、【英文会計実務講座】<第1回>会社の経理部について理解しましょうから始めてください。

英文会計の決算処理については、「英文会計中級講座」でご説明しています。

まだ「英文会計中級講座」で学習していただいていない場合は、【英文会計中級講座】<第1回>会計の基本概念を覚えましょうから始めてください。

USCPA英文会計学院の「英文会計無料講座」が役に立つ人

- 「英文会計入門講座」「英文会計実務講座」「英文会計中級講座」で学習していただいた人

- USCPA(米国公認会計士)のため、英文会計の学習をしている人

- ACCA(英国勅許公認会計士)の学習をしている人・しようと考えている人

- 仕事などで、英語で会計を理解する必要がある人

- 英語が得意で、会計の知識を身につけてキャリアアップしたい人

- 英文会計の知識をコントローラーレベルまで高めたい人

英文会計の最高峰資格は、USCPA(米国公認会計士)というアメリカの公認会計士資格です。

USCPAについて詳しく知りたい場合、アビタスというUSCPA予備校から資料を取り寄せてみてください(もちろん無料です)。

USCPAの短期合格のコツ・資格の活かし方は『USCPAになりたいと思ったら読む本』を読んでみてください。

はじめに

会社は、投機(Speculation)や別の会社を支配(Control)するなどの目的で、有価証券(Securities)を保有することがあります。

投資の具体的な目的によって、会計上の取り扱いが異なります。

有価証券(Securities)とは、文字通り「価値のある紙切れ」と言う意味で、株式(Stock)や公社債(Bond)、広くは受取手形(Note Receivable)や支払手形(Note Payable)も含まれます。

今回は、有価証券(Securities)の代表的なものの特徴と、会計上の基礎的な取り扱いについて学習していただきます。

1.投資有価証券(Investment Securities)とは

投資有価証券(Investment Securities)は、持分証券(Equity Securities)と、負債証券(Debt Securities)の2つに分けられます。

投資有価証券(Investment Securities)

- 持分証券(Equity Securities)

- 負債証券(Debt Securities)

(1)持分証券(Equity Securities)

持分証券(Equity Securities)とは、投資先の会社の持分である、資本(Shareholders’ Equity)に関わる証券を言います。

代表的なものには、株式(Stock)があり、あらかじめ決められた金額で、所有持分を購入したり、売却したりする権利を言います。

持分証券(Equity Securities)

株式(Stock)

株式(Stock)とは、株式会社により発行される、その会社の所有権を表すものです。

株式会社は「少しずつでも、広く大衆からお金を集めたい」と考えます。

そのために、少ない資金でも出資できるように、会社の所有権を細分化したものが株式(Stock)です。

株式(Stock)は、株主(Shareholder)であるという地位を表します。

会社は、投資目的で別の会社の株式を保有し、株主(Shareholder)になることがあります。

株主(Shareholder)は、投資先の会社の業績によって、その株式数に応じた配当(Dividend)を受け取ります。

株式(Stock)には、普通株式(Common Stock)や優先株式(Preferred Stock)などがあります。

株式(Stock)の種類

- 普通株式(Common Stock)

- 優先株式(Preferred Stock)

①普通株式(Common Stock)

投資先の会社の所有権を表します。

投資先の会社の株主(Shareholder)として、株主総会(Shareholders’ Meeting)での議決権(Voting Power)および配当(Dividend)を受け取る権利を有します。

②優先株式(Preferred Stock)

配当(Dividend)や、投資先の会社が解散する時の残余財産の分配にあたり、普通株式(Common Stock)より優先権を有します。

(2)負債証券(Debt Securities)

負債証券(Debt Securities)は、発行会社において負債(Liabilities)として認識される証券です。

購入した会社は、投資先の株主(Shareholder)ではなく、債権者(Creditor)であり、発酵した会社は、債務者(Debtor)となります。

負債証券(Debt Securities)には、社債(Bond)・転換社債(Convertible Bonds:CB)・国債(Government Securities)・地方債(Municipal Securities)などがあります。

負債証券(Debt Securities)の種類

- 社債(Bond)・国債(Government Securities)・地方債(Municipal Securities)

- 転換社債(Convertible Bonds:CB)

①社債(Bond)・国債(Government Securities)・地方債(Municipal Securities)

社債(Bond)とは、会社が発行した債券を投資家(Investor)が購入し、一定の支払期間に応じた金利(Interest)が支払われ、さらに期限満了(Maturity)時に、投資家に元本を返済するというものです。

簡単に言うと、会社が広く一般から借り入れをし、利息を払うという資金調達方法の1つです。

また、国債(Government Securities)や地方債(Municipal Securities)は、社債(Bond)と同じく、政府や地方公共団体が一般から借入れをするために発行する債券です。

公社債は、1年や10年などの満期(Maturity)が決まっていて、発行時は額面より低い金額(ディスカウント)または高い金額(プレミアム)で売却され、満期(Maturity)になった時に、額面(Face Value)で償還(Redemption)されます。

②転換社債(Convertible Bonds:CB)

転換社債(Convertible Bonds:CB)とは、所有権の請求によって、社債(Bond)から株式(Stock)へ転換できる(Convertible)権利を持った社債です。

転換価額は、その転換社債の発行時株価を2.5~5%上回る水準で決められることが多いです。

よって、保有している間に、その発行会社の株価が上がれば、株式へ転換するメリットが出てきます。

株式に転換して売却益(Capital Gain)を得ることができますし、株価が高くなれば、転換社債(Convertible Bonds:CB)自体の価格も上がるので、転換社債(Convertible Bonds:CB)のままでも売却益(Capital Gain)が得られます。

株価上昇に伴い、株式への転換が進むと、その社債(Bond)は株式(Stock)となるため、「社債(Bond)=いつか返済しなければならない負債(Liabilities)」から、「株式(Stock)= 返済する必要のない資本(Shareholders’ Equity)となります。

会社としても、株主資本の充実がはかれることになります。

2.投資有価証券(Investment Securities)の会計処理

投資有価証券(Investment Securities)の会計処理について、見ていきましょう。

(1)取得時の処理

投資有価証券(Investment Securities)を取得したときは、投資有価証券(Investment Securities)という資産(Assets)勘定で処理します。

取得原価(Acquisition Cost)には、買い入れ価額のほか、購入手数料などの付随費用も含まれます。

投資有価証券(Investment Securities)取得時の仕訳

Dr)投資有価証券(Investment Securities)

Cr)現金(Cash)

投資有価証券(Investment Securities)取得時の処理の例

- A社の株式(Stock)2,000株を1株当たり1,000円で買い入れ、証券会社の手数料10,000円とともに現金(Cash)で支払った。

Dr)投資有価証券(Investment Securities)2,010,000

Cr)現金(Cash) 2,010,000

1,000円×2,000株+10,000=2,010,000

(2)配当(Dividend)や利息(Interest)受領時の処理

株式(Stock)の配当(Dividend)や公社債(Bond)の利息を受け取った際は、次のように処理をします。

その国の税法によっては、源泉所得税(Withholding Income Tax)や地方税(Local Tax)を控除した後の金額が支払われる場合もあります。

株式(Stock)の配当(Dividend)受領時の仕訳

Dr)現金(Cash)

源泉所得税(Withholding Income Tax)

Cr)受取配当金(Dividend Revenue)

公社債(Bond)の利息(Interest)受領時の仕訳

Dr)現金(Cash)

源泉所得税(Withholding Income Tax)

Cr)受取利息(Interest Revenue)

(3)期末時の評価(Valuation)

期末時の評価(Valuation)は、その国の会計基準(Accounting Principles)によって取り扱いが異なります。

国際財務報告基準(International Financial Reporting Standards:IFRS)、および、米国の会計基準(USGAAP)では、財務諸表(Financial Statements:FS)の利用者に対する情報の開示を目的として、かなり複雑な規定となっています。

投資有価証券(Investment Securities)の保有目的によって、時価(Market Value)による評価替えの有無が決められているという点が大切です。

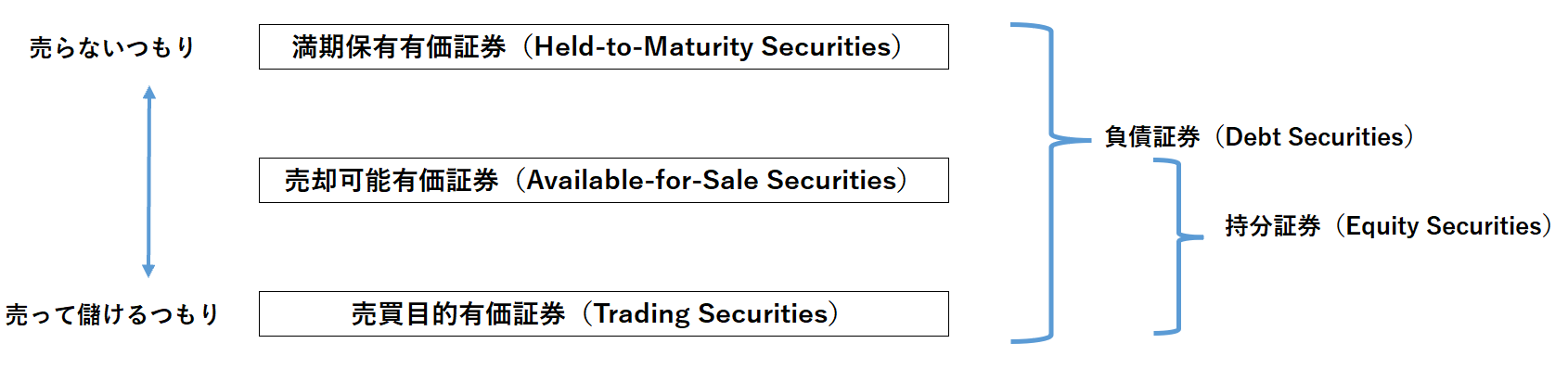

持分証券(Equity Securities)および負債証券(Debt Securities)は、以下の3つに区分されます。

持分証券(Equity Securities)と負債証券(Debt Securities)の区分

- 満期保有有価証券(Held-to-Maturity Securities)

- 売却可能有価証券(Available-for-Sale-Securities)

- 売買目的有価証券(Trading Securities)

①満期保有有価証券(Held-to-Maturity Securities)

負債証券(Debt Securities)のみが含まれ、保有している会社は、公社債(Bond)などを満期(Maturity)まで保有する積極的な意思(Intent)と能力(Ability)を有している必要があります。

満期保有証券(Held-to-Maturity Securities)は、満期まで保有するので、途中の期末での時価(Market Value)での評価替えはありません。

②売却可能有価証券(Available-for-Sale Securities)

満期保有証券(Held-to-Maturity Securities)にも、売却目的有価証券(Trading Securities)にも含まれない、持分証券(Equity Securities)および負債証券(Debt Securities)を言います。

売却可能有価証券(Available-for-Sale Securities)は、毎期末に時価(Market Value)で評価替えをし、投資有価証券未実現保有損益(Unrealized holding Loss or Gain)を計上します。

また、時価(Market Value)の下落が一時的なものではなく、回復が見込まれない場合には、投資有価証券回復不能損失(Loss on Impairment)を計上します。

③売買目的有価証券(Trading Securities)

売買目的有価証券(Trading Securities)とは、売却益(Capital Gain)を得る目的で短期的に保有する持分証券(Equity Securities)および負債証券(Debt Securities)を言います。

毎期末に時価(Market Value)で評価替えし、投資有価証券未実現保有損益(Unrealized Holding Loss of Gain)を計上します。

(4)売却時の処理

投資有価証券(Investment Securities)を売却するときは、その売却日に、投資有価証券(Investment Securities)の簿価を償却し、売却による利益または損失があれば認識します。

売価より簿価が大きければ利益となり、小さければ損失となります。

投資有価証券(Investment Securities)の売却

- 簿価(Net Book Value:NBV)< 売価 ☞有価証券売却益(Gain on Sale)

- 簿価(Net Book Value:NBV) >売価 ☞有価証券売却損(Loss on Sale)

投資有価証券(Investment Securities)の売却時の処理の例

- A社の株式(Stock)2,000株(1株当たり1,000円、証券会社の手数料10,000円)を3,000,000円で売却した。証券会社の手数料50,000円がかかり、残額を現金で受け取った。

Dr)現金 2,950,000

手数料(Broker Fee)50,000

Cr)投資有価証券(Investment Securities)2,010,000

有価証券売却益(Gain on Sale) 990,000

- A社の株式(Stock)2,000株(1株当たり1,000円、証券会社の手数料10,000円)を1,800,000円で売却した。証券会社の手数料50,000円がかかり、残額を現金で受け取った。

Dr)現金 1,750,000

手数料(Broker Fee)50,000

有価証券売却損(Loss on Sale)210,000

Cr)投資有価証券(Investment Securities)2,010,000

以上、「【英文会計上級講座】<第3回>投資有価証券について学習しましょう」でした。

投資有価証券について理解していただけたでしょうか?

【英文会計上級講座】<第4回>利益処分について理解しましょうにお進みください。

英文会計の次のステップとしては、USCPA(米国公認会計士)がおすすめです。

USCPAは英文会計の最高峰資格です。

USCPAについては、USCPAどこさんの「USCPAどこのブログ」が詳しいです。

USCPAどこさんは、中央経済社より『USCPAになりたいと思ったら読む本』も出版。

USCPAになるまでのステップはUSCPAの始めかた【5ステップ】を参考にしてください。

USCPA予備校はUSCPA予備校4校を徹底比較!失敗しない学校選び が参考になります。

USCPA講座はアビタスがおすすめです。

╲資料請求・セミナー参加無料/

ほか、CPA会計学院もありますので、比較してください。

╲資料請求無料/

外資系・グローバル企業への転職で人気の転職エージェントはこちらです↓

╲登録無料/

╲登録無料/